Aew!!!!! Enfim chegou a hora de você investir aquele suado dinheirinho que foi poupado para alcançar os seus sonhos e a tão sonhada liberdade financeira, certo? Agora você precisa aprender qual a diferença entre renda fixa e renda variável, acertamos?

Então continue conosco, pois temos completa certeza que depois de ler este artigo, você jamais terá dúvidas quanto a diferença entre renda fixa e renda variável.

Contudo, já vamos fazer alguns alertas. Primeiramente, saiba que este artigo não vai pegar leve quanto ao conteúdo, pois queremos que você aprenda de vez as principais diferenças entre renda fixa e renda variável para que possa tomar as melhores decisões para o seu dinheiro.

Além disso, não vamos tomar o seu tempo precioso apenas falando que o que diferencia uma da outra é que uma é variável e a outra é fixa, pois isso é a coisa mais óbvia do mundo!

Veremos que a diferença entre renda fixa e renda variável está além da rentabilidade e dos riscos.

E também, vamos dividir o nosso conteúdo em 2 partes. Vamos começar falando sobre renda fixa e depois falaremos sobre renda variável. Ou seja, o modelo do nosso conteúdo não será um confronto de quem vence aqui e o outro perde ali, pois queremos que você saia daqui sabendo na ponta da língua qual a diferença entre renda fixa e renda variável.

Em outras palavras, vamos destrinchar tanto a renda fixa e a renda variável para que fique óbvias as diferenças e facilite o seu aprendizado.

Por fim, usaremos a linguagem mais simples possível para auxiliar na sua compreensão. Agora vamos começar com a renda fixa tão conhecida como ´´Mãe“.

Renda fixa ´´Mãe“

Rsrs sabemos que você deve estar se perguntando porque chamamos a renda fixa de mãe, certo? Segure um pouco a ansiedade que falaremos mais à frente o motivo de chamarmos ela de mãe.

Por hora, vamos introduzir a ´´mãezona“.

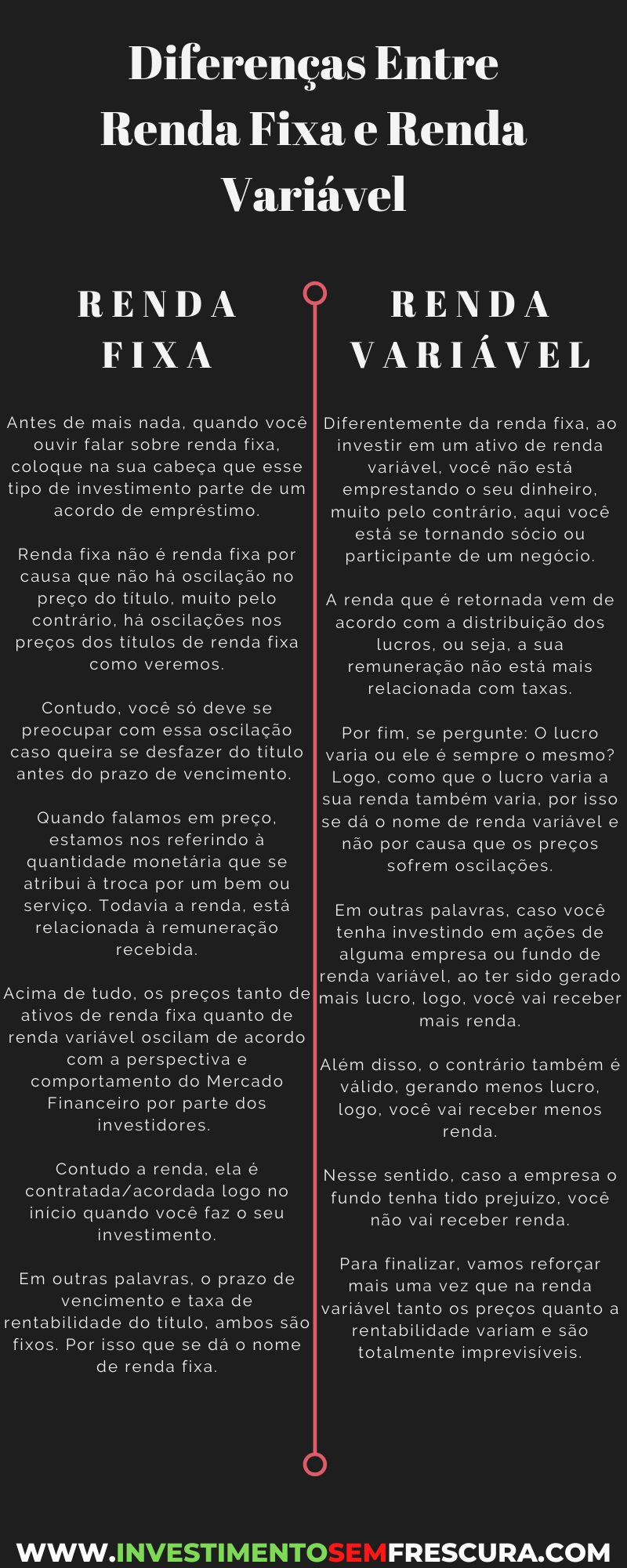

Antes de mais nada, quando você ouvir falar sobre renda fixa, coloque na sua cabeça que esse tipo de investimento parte de um acordo de empréstimo.

Ou seja, você vai emprestar o seu dinheiro com prazo de vencimento e taxa de juros determinada para entidades públicas ou privadas e esse dinheiro emprestado irá retornar acrescido de juros acordados no início da contratação.

Em outras palavras, o seu dinheiro pode ser emprestado para o Governo (Tesouro Direto), Bancos (CDB, LCI e LCA) ou empresas (Debêntures). Diante disso, a entidade irá emitir um título com data de vencimento e taxa de juros determinada.

Agora se prepare que chegou o tão esperado momento onde falaremos o porquê de chamarmos a renda fixa de ´´mãe“.

O motivo é simples e direto. A renda fixa é considera como a porta de entrada para muitos investidores por ser considerada ´´segura“ e indicada para quem tem um perfil de investidor mais conservador, possui medo de perder capital e não quer exposição ao risco.

Em outras palavras, ela acolhe como se fosse uma mãe todos aqueles futuros investidores que querem começar a investir, mas possuem algum tipo de objeção.

Contudo já vamos deixar um leve spoiler aqui, só não saia contando antes da hora: A renda fixa não é tão fixa assim e você pode perder dinheiro investindo nela.

Todavia, fique tranquilo que vamos aprofundar bem esse assunto lá na frente, mas por hora vamos exaltar a mãe!

Por fim, vamos conhecer na sequência os tipos de rentabilidade dos títulos de renda fixa.

Conhecendo os tipos de rentabilidade dos títulos de renda fixa

Em primeiro lugar, você deve saber que os títulos de renda fixa possuem 3 tipos de remuneração:

–Pré-fixada

-Pós-fixada

–Híbrida

Enfim, vamos conhecer agora as características de cada uma.

Contudo, você verá na sequência inúmeros exemplos, entretanto, para facilitar os nossos cálculos, nós não levamos em conta o acréscimo no valor devido a força dos juros compostos.

Rentabilidade pré-fixada

À primeira vista, essa opção de rentabilidade oferece a possibilidade de você já saber de início quanto que será a remuneração do seu investimento, ou melhor, o quanto que ele vai render. Ou seja, você já sabe o quanto que irá receber no final do período de investimento desde que o prazo de vencimento do acordo seja respeitado.

Exemplo

Por exemplo em 2010 você investiu R$ 1.000,00 em um título do Tesouro Direto Pré-fixado com remuneração de 10% ao ano com vencimento em 03/10/2020. Portanto, se você respeitou o prazo de vencimento e só resgatou o valor em 03/10/2020, o valor a ser resgatado deve ser em torno de R$ 2.000,00.

Rentabilidade pós-fixada parte 1

Antes de falarmos sobre a rentabilidade pós-fixada, falaremos um pouco sobre os índices de referência que esses títulos são atrelados para que você tenha uma melhor compreensão sobre a sua rentabilidade.

Indexadores mais comuns

Indexador é um índice de referência utilizado para corrigir os valores monetário de um determinado ativo, segue exemplos abaixo:

-Taxa Selic (Sistema Especial de Liquidação de Custódia)

-IPCA (Índice de Preços ao Consumidor Amplo)

-IGP-M (Índice Geral de Preços do Mercado)

-CDI (Certificado de Depósito Interbancário)

Os títulos com características pós-fixada ou hibrída costumam ser atreladas a algum desses indexadores.

Continuaremos agora com a rentabilidade pós-fixada.

Rentabilidade pós-fixada parte 2

Desde já que conhecemos os indexadores mais comuns, vamos entrar a fundo sobre a rentabilidade pós-fixada.

A princípio, diferentemente da rentabilidade pré-fixada, a rentabilidade pós-fixada não oferece a possibilidade de você saber quanto que será a rentabilidade do seu investimento justamente pelo fato do título ser atrelado a algum desses índices de referência que vimos anteriormente, pois eles sofrem variações de acordo com o Mercado Financeiro.

Exemplos

Por exemplo em 2010 você investiu R$ 1.000,00 em um CBD pós-fixado que possui rentabilidade de 100% do CDI com vencimento em 2020. Dentro do período de 10 anos que o seu dinheiro estará investido, a rentabilidade dele estará atrelada ao CDI, ou seja, a rentabilidade do seu investimento vai oscilar de acordo com a oscilação do CDI.

Por fim, outro ponto que queremos reforçar aqui é onde que muitos investidores se confundem. Geralmente quando não temos completo conhecimento, é comum vermos que um investimento rende 100% do CDI e achar que ao investir por exemplo R$ 1.000,00, logo, teremos retorno de R$ 2.000,00.

Antes de tudo, meu querido e minha querida, essa crença acaba agora! Todavia, a realidade é totalmente ao contrário, ou seja, 100% do CDI não é em cima do valor que você está investindo, mas sim, em cima da taxa CDI.

Por exemplo se o CDI estiver em torno de 5% ao ano, e a remuneração contratada do seu investimento foi 100% do CDI, logo, o seu investimento vai render 5% ao ano e assim consequentemente de acordo com a variação da taxa.

Por isso não se confunda caso for fazer qualquer tipo de aplicação atrelada a algum indexador como Selic, CDI, etc. Sempre pesquise para saber quanto que a taxa está valendo ao ano e, acima de tudo, tenha consciência que essa taxa varia.

Agora para fecharmos vamos conhecer a rentabilidade híbrida.

Rentabilidade híbrida

A princípio, vamos ir direto ao ponto, pois a classificação dessa opção de rentabilidade já entrega do que ela se trata.

Antes de tudo, a remuneração híbrida se resume em uma opção de remuneração meio a meio. Em outras palavras, a remuneração híbrida é composta por um índice de referência como por exemplo IPCA + um percentual

Em resumo, esse tipo de rentabilidade combina características dos títulos pré e pós-fixados em uma mesma aplicação.

Por fim, chegamos ao final desse tópico. Contudo, agora vamos saber o porque do nome e classificação: Renda Fixa.

Mas porque renda fixa?

Bom, vai parecer um pouco complexo, mas estamos trazendo esse tópico mais a caráter de conhecimento.

Primeiramente, renda fixa não é renda fixa por causa que não há oscilação no preço do título, muito pelo contrário, há oscilações nos preços dos títulos de renda fixa como veremos.

Contudo, você só deve se preocupar com essa oscilação caso queira se desfazer do título antes do prazo de vencimento. Por fim, veremos no próximo tópico mais a fundo sobre os riscos que estão por trás da renda fixa, mas por hora, vamos dar sequência ao tópico em questão.

Preço x Renda

Voltando ao assunto, coloque em sua mente a seguinte diferenciação: Preço é completamente diferente de Renda, pois será necessário que você tenha essa diferenciação em mente para melhor compressão.

Quando falamos em preço, estamos nos referindo à quantidade monetária que se atribui à troca por um bem ou serviço. Todavia a renda, está relacionada à remuneração recebida.

Acima de tudo, os preços tanto de ativos de renda fixa quanto de renda variável oscilam de acordo com a perspectiva e comportamento do Mercado Financeiro por parte dos investidores. Contudo a renda, ela é contratada/acordada logo no início quando você faz o seu investimento.

Em outras palavras, o prazo de vencimento e taxa de rentabilidade do título, ambos são fixos. Por isso que se dá o nome de renda fixa.

Por fim, vamos conhecer na sequência os riscos relacionados à renda fixa.

Os perigos escondidos

Sabemos que muitas vezes pensamos que investir em renda fixa não apresenta riscos para os investidores, não tem como perder dinheiro, na verdade, nos fazem pensar que o negócio é um tipo de utopia.

Porém, viemos justamente aqui para detonar essa utopia e vamos destrinchar os riscos relacionados à renda fixa.

Risco de calote

Primeiramente, existe sim, a possibilidade do emissor do título não cumprir com o pagamento do acordo, porém, dependendo do título que você investiu, é possível que o título tenha proteção do FGC (Fundo Garantidor de Crédito).

O FGC cobre investimentos até R$ 250.000,00. Ou seja, caso a aplicação seja inferior a R$ 250.000,00 e o emissor não cumprir com o devido compromisso, o seu dinheiro ainda fica protegido desde que o título tenha proteção do FGC.

A função do FGC é proteger o dinheiro dos investidores e assegurar que recebam o que foi investido de volta caso o órgão emissor não consiga honrar com o seu compromisso.

Por isso antes de investir, é importante que você se atente se o título que estará investindo possui proteção do FGC.

Contudo, agora para fecharmos essa parte de risco, vamos conhecer outro fator que pode comer o seu dinheiro dentro da renda fixa.

Perdendo dinheiro na renda fixa

Primeiramente, ao resgatar o valor investindo no dia de vencimento do título, você recebe o valor que foi investido mais os juros. Porém se resgatar antes do prazo, o valor a ser resgatado pode ser menor do que o valor investido inicialmente.

Isso se dá por causa que quando você tenta se desfazer do seu título, é necessário encontrar algum comprador para ele no que chamamos de Mercado Secundário. Contudo, mesmo sendo difícil, existe risco de não achar um comprador para o seu título dentro do Mercado Secundário, logo, impossibilitando a venda do título antes do prazo de vencimento.

Todavia, o ponto que queremos ressaltar aqui é que quando você pertente vender o seu título, logo, encerrando o acordo, o título fica sujeito à lei da oferta e demanda do Mercado que influenciará diretamente no preço atual do título.

Contudo, vamos ser francos. Você só vai ter esse tipo preocupação caso for investir aquele dinheirinho que não era para ter sido investido naquele exato momento.

Tenha em mente que os investimentos em renda fixa são voltados para o médio ou longo prazo. Além disso, dependendo da liquidez do título, se você investir um dinheiro que não podia e deseja fazer o resgate de imediato, pode acabar se frustrando.

Como falamos em quase todos os artigos onde nos referimos sobre investimentos: Todo e qualquer tipo de investimento sofre com o risco, rentabilidade e liquidez. Não se esqueça jamais disso.

Por fim, vamos ver um pequeno resumo das principais opções oferecidas na renda fixa e logo na sequência vamos aprender como funciona a tributação dentro da renda fixa.

Opções de investimento dentro da renda fixa

Como exemplo temos:

-Tesouro Direto

-CDB (Certificado de depósito bancário)

-LC (Letra de Câmbio)

-LCI (Letra de Crédito Imobiliário)

-LCA (Letra de Crédito de Agronegócio)

-Debênture

-CRI (Certificado de Recebíveis Imobiliários)

-CRA (Certificado de Recebíveis do Agronegócio)

Tributação S2 dentro da renda fixa

Alguns títulos da renda fixa como CDB, LC, Fundos de Investimento em Renda Fixa e títulos do Tesouro Direto sofrem incidência de dois impostos que são o IR (Imposto de Renda) e IOF (Imposto Sobre Operações Financeiras).

A Alíquota é cobrada em cima da rentabilidade e não do valor inicial investido.

Segue abaixo a relação das alíquotas de IR:

–Até 180 dias de investimento: 22,5%

–De 181 a 360 dias de investimento: 20%

–De 361 a 720 dias de investimento: 17,5%

–Acima de 720 dias: 15%

Porém vale ressaltar que o imposto é recolhido na fonte, isentando o investidor de recolher o IR e o IOF. O investidor receberá o valor líquido da aplicação.

A cobrança do IOF ocorre quando o valor aplicado é recolhido antes de 30 dias.

Segue relação:

| Dias corridos | IOF | Dias corridos | IOF | Dias corridos | IOF |

| 1 | 97% | 11 | 63% | 21 | 30% |

| 2 | 93% | 12 | 60% | 22 | 27% |

| 3 | 90% | 13 | 57% | 23 | 23% |

| 4 | 87% | 14 | 53% | 24 | 20% |

| 5 | 83% | 15 | 50% | 25 | 17% |

| 6 | 80% | 16 | 47% | 26 | 13% |

| 7 | 77% | 17 | 43% | 27 | 10% |

| 8 | 73% | 18 | 40% | 28 | 7% |

| 9 | 70% | 19 | 37% | 29 | 3% |

| 10 | 67% | 20 | 33% | 30 | 0% |

Já alguns títulos como CRI, CRA, LCI e LCA são isentos de IR.

Enfim chegou a hora! Que rufem os tambores, pois vamos falar na sequência sobre a renda variável.

Mas antes, acreditamos que você vai rir, pois chamamos a renda fixa de ´´mãe“ e sabemos que você já deve estar se perguntando qual parente que é a renda variável.

Então aperte os cintos e vamos conhecer a ´´Tia“

Renda variável ´´Tia“

Finalmente chegamos no parque de diversão dos perigoso! Muahahaha

Antes de mais nada, agora vem o questionamento: Tá, mas porque tia?

Dissemos que a renda variável é como uma tia, por causa que toda tia pode acolher como uma mãe, porém da mesma forma, pode bater tão ou mais forte do que a uma mãe quando for necessário.

Como a renda fixa era a mãe acolhedora, a renda variável é a tia que pode te acolher ou ao mesmo tempo bater muito forte. #ficaadica

Brincadeiras à parte, podemos ir direto ao ponto.

Seja bem-vindo(a) ao nosso parque de diversões

Primeiramente, na renda variável, os rendimentos dos investimentos ou o cálculo da rentabilidade não são previamente pré-definidos, ou seja, o investidor não sabe o quanto que irá ganhar, perder e nem ao menos o quanto que o seu dinheiro vai render. Além disso, não há garantia da devolução total do seu capital e muito menos proteção do FGC.

Em outras palavras, o seu investimento fica à mercê do mercado, você não sabe quanto que pode receber de volta, o seu investimento pode retornar a menos do que foi investido inicialmente, ou seja, aqui não existem certezas.

Contudo, os investimentos dentro da renda variável não estão sujeitos a nenhum tipo de acordo relacionado com prazo de vencimento, ou seja, você pode se desfazer do seu investimento dentro do período de funcionamento do Mercado desde que o ativo investido tenha liquidez, logo, possibilitando o resgate de capital.

Em outras palavras, por exemplo você comprou 10 ações do Banco Itaú (ITUB4), agora não existe prazo definido para você manter o seu investimento nessas ações, ou seja, é permitido que você venda as suas ações logo na sequência da aquisição. Contudo, temos que reforçar mais uma vez para você se atentar quanto a liquidez de cada ativo.

Mas porque tanto risco?

Acima de tudo, dentro da renda variável, o investidor fica sujeito às variações e volatilidade do mercado.

Todavia, dentro do Mercado, as variações são tanto positivas quanto negativas, gerando muita volatilidade que é influenciada pelas expectativas dos investidores com base em fatores como cenário político, econômico e em relação ao mercado interno e externo.

Porém, investindo de forma correta, você pode conseguir dentro do médio a longo prazo, retornos financeiros maiores do que a renda fixa consegue oferecer. Contudo, aqui é exigido muito estudo e conhecimento.

Agora fixe essa relação na sua mente: Quanto maior o risco = maiores possibilidades de ganhos / Quanto menor for o risco = menores possibilidades de ganhos.

Por fim, a renda variável pode oferecer rendimentos exponenciais e possibilidades ilimitadas de ganhos mas também oferece grande probabilidade de perda de capital por parte do investidor.

Saiba que o investidor que chegar até aqui, é justamente aquele que quer se expor ao risco para ganhos maiores e está determinado a correr mais risco. Porém o caminho não será fácil, para começar a investir, é mais do que necessário que o investidor tenha uma reserva de emergência caso algo dê errado.

Na sequência vamos entender um pouco de onde vem o nome renda variável.

Mas porque renda variável?

Ainda se recorda daquele conceito de preço e renda? Bom, vai ser útil nessa parte.

Diferentemente da renda fixa, ao investir em um ativo de renda variável, você não está emprestando o seu dinheiro, muito pelo contrário, aqui você está se tornando sócio ou participante de um negócio.

A renda que é retornada vem de acordo com a distribuição dos lucros, ou seja, a sua remuneração não está mais relacionada com taxas.

Por fim, se pergunte: O lucro varia ou ele é sempre o mesmo? Logo, como que o lucro varia a sua renda também varia, por isso se dá o nome de renda variável e não por causa que os preços sofrem oscilações.

Em outras palavras, caso você tenha investindo em ações de alguma empresa ou fundo de renda variável, ao ter sido gerado mais lucro, logo, você vai receber mais renda.

Além disso, o contrário também é válido, gerando menos lucro, logo, você vai receber menos renda.

Nesse sentido, caso a empresa o fundo tenha tido prejuízo, você não vai receber renda.

Para finalizar, vamos reforçar mais uma vez que na renda variável tanto os preços quanto a rentabilidade variam e são totalmente imprevisíveis.

Na sequência veremos as principais opções dentro da renda variável e depois veremos sobre tributação.

Opções de investimento dentro da renda variável

-Ações

-Fundo de investimento em ações, multimercado e imobiliário

-ETF

-Commodities

-Derivativos

-Mercado de opções

Tributação dentro da renda variável

Primeiramente vamos deixar claro que não vamos nos aprofundar completamente nesse assunto justamente pelo fato dos ativos de renda variável possuírem tributações distintas, logo, se fossemos nos aprofundar, teríamos que falar de ativo para ativo o que fugiria do contexto deste artigo, porém, podemos atualizar mais para frente com esse detalhamento desde que não confunda os nossos leitores.

Porém, podemos resumir que a tributação dos ativos de renda variável se resumem ao ganho de capital em relação à compra e venda de terminado ativo, o tipo de operação (Day Trade, Swing Trade ou Position Trade) e limite de ganhos.

O que podemos recomendar aqui é que antes de investir em qualquer ativo de renda variável, se atente quanto à tributação de cada ativo.

Agora você já sabe qual a diferença entre renda fixa e renda variável?

Enfim, chegamos ao final deste artigo! Agora é com você, pois sabemos que depois de ter lido até o final não deve mais restar dúvidas e já sabe qual a diferença entre renda fixa e renda variável.

Esperamos que você tenha gostado, se te ajudou, nos ajude compartilhando este conteúdo para que outras pessoas também possam ser ajudadas e comente aqui se você já sabia quais eram as diferença entre renda fixa e renda variável e o que aprendeu de novo.

Forte abraço, fique com Deus.

Pode ter certeza que vamos nos vamos lá na frente..

Deixe um comentário