Bom meu caro e minha cara, se você simplesmente pensava que investir no Tesouro Direto era 100% seguro, confortável e não havia risco de perder dinheiro, lamentamos informar, mas… Sim! Você pode estar perdendo dinheiro no Tesouro Direto ou pode vier a perder caso opte investir o seu dinheiro sem o devido conhecimento.

Entretanto, para a sua sorte, desenvolvemos este super artigo que vai clarear a sua mente para evitar que você perca dinheiro no Tesouro Direto.

Diante disso, pedimos a sua total atenção! Não precisa se desesperar e tirar todo o seu dinheiro investido no Tesouro Direto ou desistir de investir, pois vamos esclarecer este fato de perder dinheiro no decorrer deste artigo.

Por fim, já deixe separado aquele suco natural e um bom lanche com queijo e simbora para mais uma jornada de conhecimento!

Perdendo dinheiro no Tesouro Direto: Como assim?

A principio, é mais do que fato que o Tesouro Direto é a porta de entrada ou já foi para inúmeros investidores. Contudo, por se tratar de um dinheiro que você empresta diretamente para o próprio Governo, e também, com a garantia de recompra do título caso você opte em fazer o resgate do valor antes da data de vencimento, isso faz com você acredite que o seu dinheiro esteja 100% seguro contra o risco de perda.

Em teoria utópica, deveria ser mesmo assim. Você empresta o seu dinheiro, depois fica na zona de conforto só esperando o seu montante inicial crescer devido aos juros compostos e no final resgata o valor já acrescido de juros, sem correr algum risco que seja.

Entretanto, felizmente ou infelizmente não é assim que funciona na prática.

Muitas pessoas deixam de buscar maiores rentabilidades para o seu dinheiro na renda variável justamente pelo medo e receio de perder o dinheiro investido.

Logo, costumam “achar” que a renda fixa, seja investimento em Tesouro Direto ou outra aplicação, é 100% seguro contra o risco de perda.

Contudo, saiba que é um péssimo hábito sempre buscar a zona de conforto e, o pior, as pessoas não perdem essa bendita mania.

Isso faz com que elas entrem na renda fixa e invistam o seu dinheiro “achando” que o negócio não tem risco e funciona no “piloto automático”

Entretanto, isso nem nós e nem você tem culpa. Infelizmente, a educação financeira está difundida no nosso país.

Por fim, para compensar o seu esforço em busca de conhecimento, vamos recompensá-lo(a) esclarecendo sobre esse fato de perda de dinheiro no Tesouro Direto e outras aplicações de renda fixa.

Leia também: Renda Fixa ou Renda Variável, Qual é a Melhor Opção Para Você?

Perdendo dinheiro no Tesouro Direto: Risco de moratória

Primeiramente, ao investir no Tesouro Direto, o que garante a proteção do seu dinheiro (que ele deve retornar para você) é o próprio Tesouro Nacional.

Entretanto, alguns títulos de renda fixa como CDB, LC, LCI e LCA possuem proteção do FGC (Fundo Garantidor de Crédito).

Ou seja, a função do FGC é proteger o dinheiro do investidor (até a quantia de R$ 250.000,00) caso ocorra algo com a instituição que emitiu o título, a impedindo de não conseguir honrar com o compromisso de pagamento.

Já no caso do Tesouro Direto, não existe a proteção do FGC, contudo, a proteção do dinheiro se deve ao Tesouro Nacional.

Contudo, indiferentemente se o seu dinheiro esteja protegido pelo FGC ou Tesouro Nacional, ainda existe risco de que o investidor perca o que foi investido.

Todavia, não seremos pessimistas, afirmando que este fato é recorrente e muito fácil de ocorrer, pois tal afirmação, nos dias de hoje, seria totalmente equivocada.

No caso do Tesouro Direto, o resgate do seu dinheiro só pode ser impedido caso ocorra moratória.

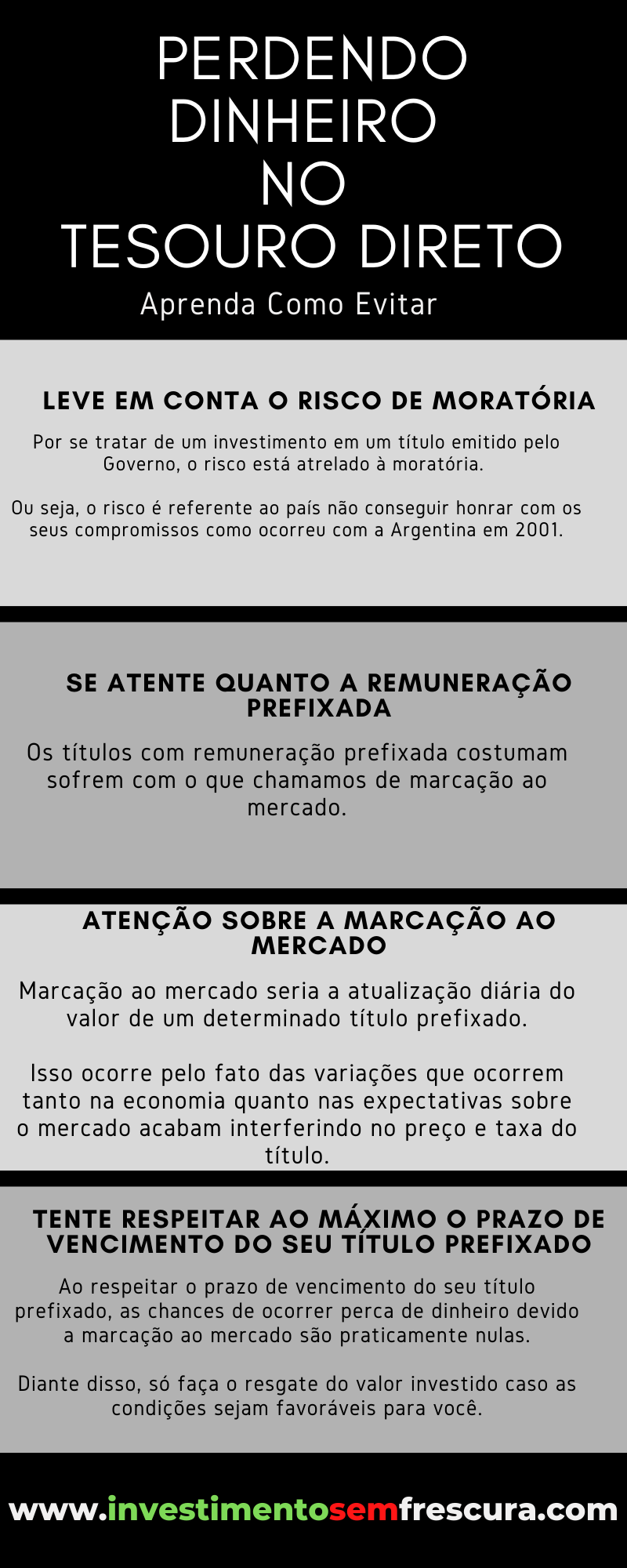

Em outras palavras, por se tratar de um investimento em um título emitido pelo Governo, o risco está atrelado à moratória. Ou seja, o risco é referente ao país não conseguir honrar com os seus compromissos como ocorreu com a Argentina em 2001.

Por fim, sabemos que você deve estar se perguntando: Bom, então se eu posso levar calote no Tesouro Direto em caso de moratória, os demais títulos de renda fixa devem ser 100% seguros por causa da garantia do FGC…

É meu caro e minha cara, vamos conversar na sequência um pouco mais sobre essa “segurança” que você tanto busca.

100% de segurança é com FGC! NÃO!

Exatamente, como você leu e como dissemos no tópico anterior. Não é porque o seu dinheiro tem proteção do Tesouro Nacional ou proteção do próprio FGC que ele está 100% seguro.

Contudo, neste tópico, vamos abordar sobre a segurança do FGC.

Em teoria, o FGC é uma instituição privada que deve cobrir investimentos até R$ 250.000,00.

Ou seja, caso a aplicação seja inferior a R$ 250.000,00 e o emissor não cumprir com o compromisso, o seu dinheiro ainda fica protegido desde que o título tenha proteção do FGC.

Em outras palavras, a função do FGC é proteger o dinheiro dos investidores e assegurar que recebam o que foi investido de volta caso o órgão emissor não consiga honrar com o devido compromisso.

Contudo, pelo fato do FGC ser uma instituição privada, caso ocorra uma quebra sistêmica, que nada mais é do que um colapso de todo um sistema financeiro ou mercado, com forte impacto sobre as taxas de juros, câmbio e os preços dos ativos em geral, e afetando amplamente a economia, o FGC pode não ter dinheiro para suprir com o seu compromisso de oferecer a garantia para todos.

Por isso, antes de investir, é importante que o investidor se atente sobre a proteção do FGC e pesquise sobre a situação financeira do emitente do título.

Agora, na sequência vamos conhecer outro fator que também pode fazer com que você perca dinheiro.

Perdendo dinheiro no Tesouro Direto: Marcação ao mercado

Enfim, como que essa explicação é mais técnica, já vamos direto pro pau!

Contudo, aconselhamos que você preste bem atenção nesta parte e leia e releia quantas vezes forem necessárias!

Caso ainda fique com dúvidas, deixe a sua dúvida nos comentários no final deste artigo.

Entretanto, antes de entendermos como funciona a marcação ao mercado, precisamos entender do que se trata mais a fundo de um título com remuneração prefixada.

À primeira vista, a rentabilidade prefixada oferece a possibilidade de você já saber de início quanto que será a remuneração do seu investimento. Ou melhor, o quanto que ele vai render.

Ou seja, você já sabe o quanto que irá receber no final do período de investimento.

Contudo, o prazo de vencimento do acordo deve ser mais do que respeitado.

Agora, no caso dos títulos classificados como prefixado, eles sofrem com o que chamamos de marcação ao mercado.

Marcação ao mercado

Antes de mais nada, marcação ao mercado seria a atualização diária do valor de um determinado título prefixado.

Isso ocorre pelo fato das variações que ocorrem tanto na economia quanto nas expectativas sobre o mercado acabam interferindo no preço e taxa do título.

No caso do Tesouro Direto, você pode selecionar a remuneração do título sendo ela:

-Prefixada

-Pós-fixada

-Hibrida

Confuso? Calma, pois vamos apresentar alguns exemplos para que esse conceito fique mais claro.

Contudo, para facilitar os cálculos, não levamos em conta o efeito sobre os juros compostos. Por isso, não se apegue ao resultado dos cálculos, mas sim, ao ensinamento e ao raciocínio.

Exemplo 1

Por exemplo, você investiu R$ 500,00 em um título prefixado com juros de 10% ao ano com vencimento daqui a 10 anos.

Vamos supor a fins de exemplo que no final, após a composição dos juros, o valor a ser resgatado seja R$ 1.000,00. Entretanto, de acordo com o comportamento do mercado, a taxa de juros acordada (10% ao ano) pode variar. Podendo fazer com que o preço do título varie ou vice-versa.

Todavia, essas variações podem ser positivas ou negativas durante o percurso do caminho.

Elas seguem a seguinte relação: Quando a taxa de juros sobe, o preço do título cai, agora, quando a taxa de juros cai, o preço do título sobe.

Entretanto, nós, investidores, não sabemos como será esse caminho de variação. Ou seja, se ela será positiva ou negativa, pois o que sabemos é que no final, essa variação será positiva.

Agora, para entendermos melhor essa relação, vamos apresentar outro exemplo.

Exemplo 2

Por exemplo, ao seguir o valor investido de R$ 500,00 e taxa de 10% ao ano e resgate de R$ 1.000,00 no final do período.

Vamos propor um cenário onde houve aumento da taxa de juros de 10% para 18% no caminho. Logo, para chegar ao montante de R$ 1.000,00 será necessário uma quantia menor de dinheiro.

Por isso que o preço do título cai quando a taxa de juros aumenta.

Agora, se o cenário fosse o oposto. A taxa de juros cairia para 5%, logo, o preço do título tenderia a aumentar por causa que seria necessário uma quantia maior de dinheiro para atingir o valor de R$ 1.000,00 no final do período.

Em outras palavras, o preço do título sobe por causa que é necessário um preço maior e uma taxa de juros mais baixa para atingir o montante final (R$ 1.000,00).

Por último, em momentos onde o preço está caindo, a taxa de juros subiu e com uma taxa mais alta, é necessário mais dinheiro para atingir o montante final (R$ 1.000,00).

Contudo, no final do período de 10 anos, o combinado do valor investido (R$ 500,00) mais a taxa de juros combinada (10% anos) devem chegar no montante de R$ 1.000,00.

Ou seja, ao respeitar o prazo de investimento, o investidor deve resgatar o valor de R$ 1.000,00. Entretanto, a perda (prejuízo) ou ganho (lucro) de capital no curto prazo só irá ocorrer caso o investidor se desfaça do título no antes de seu vencimento, já que as variações ocorrem durante o caminho.

Sobre o prazo de vencimento

Sobre o prazo de vencimento do título, caso o título seja de curto, médio ou longo prazo.

Os títulos que são de curto prazo ficam menos expostos à marcação ao mercado pelo fato de que no final do prazo de vencimento, o combinado do preço mais os juros devem atingir o montante final.

Também, por terem um caminho mais curto para possíveis variações, logo, são menos voláteis.

Em contrapartida, os títulos com prazos mais longos, estão mais expostos à marcação ao mercado pelo fato de terem um caminho maior para variações, logo, são mais voláteis.

Perdendo dinheiro no Tesouro Direto: Acabou o seu medo?

Chegamos ao final de mais um artigo!

Esperamos mais do que tudo que você não tenha mais receio de investir o seu dinheiro no Tesouro Direto ou qualquer aplicação que seja, pois esclarecemos detalhadamente que o risco de você perder o seu dinheiro só pode ocorrer em casos específicos ou caso você precise resgatar o seu dinheiro antes da hora e a relação preço x juros não for favorável a você.

Diante disso, sempre se mantenha atualizado, estude e tome a melhor decisão para o seu dinheiro!

Enfim, pedimos agora que você compartilhe este conteúdo caso o mesmo tenha ajudado e deixe aqui nos comentários se você tem mais algum medo ou receio sobre investir o seu dinheiro.

Forte abraço, fique com Deus.

Pode ter certeza que vamos nos ver lá na frente.

Deixe um comentário